新闻资讯News information

华政税务集团为您保驾护航!与您携手共创美好未来!

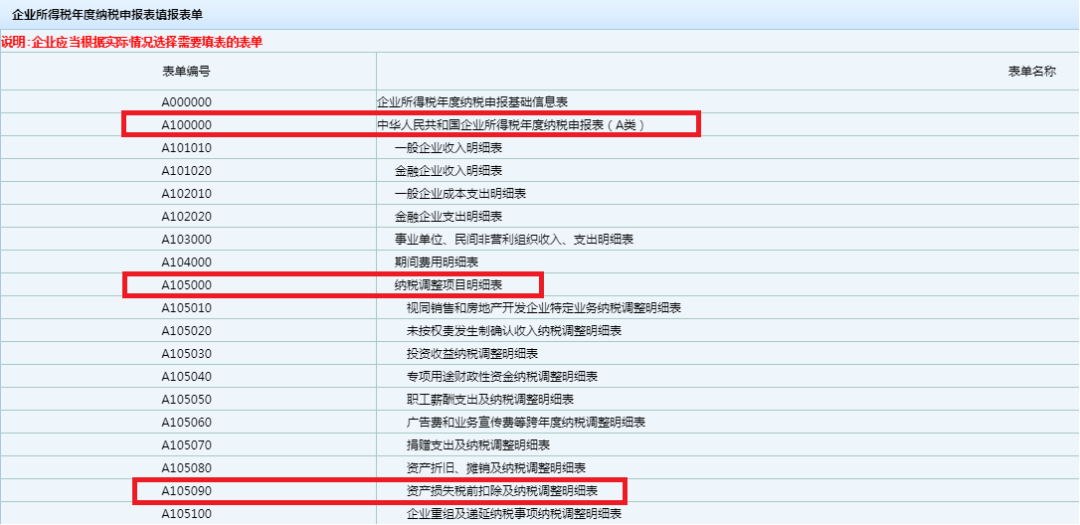

(一)涉及申报表

中华人民共和国企业所得税年度纳税申报表(A类)主表

《纳税调整项目明细表》(A105000)

《资产损失税前扣除及纳税调整明细表》(A105090)

(二)案例

甲公司2021年5月A类库存商品市场公允价值23万,账面成本26万元,增值税进项税额3.38万元。

甲公司2021年5月需计提跌价准备26-23=3万

会计分录如下:

借:资产减值损失 30000

贷:存货跌价准备 30000

(三)七种情形

情形一:假设该商品未处理,且至2021年12月市场公允价值未再发生变动。

税务处理 :计提的资产减值损失需在2021年度汇算清缴时作纳税调整增加处理。

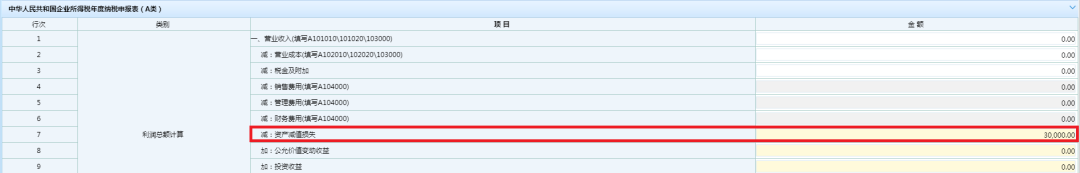

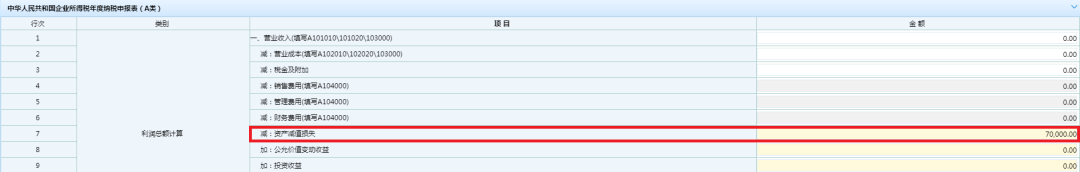

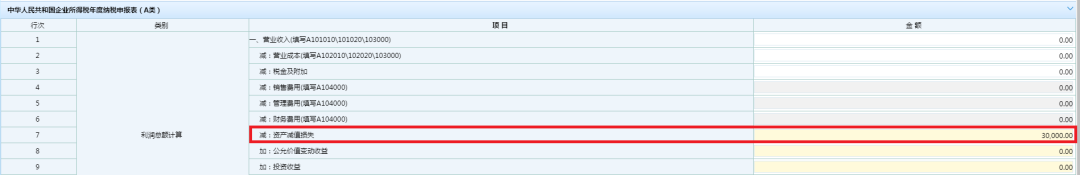

1. 中华人民共和国企业所得税年度纳税申报表(A类)主表第7行“资产减值损失”填列30000

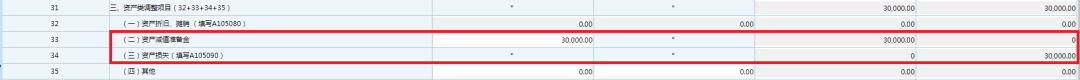

2.《纳税调整项目明细表》(A105000)第33行第1列“账载金额”填列30000,同行次第3列“调增金额”自动显示30000

3.中华人民共和国企业所得税年度纳税申报表(A类)主表第15行“纳税调整增加额”自动显示30000

情形二:假设该商品未处理,但至2021年12月市场公允价值为19万。

甲公司2021年12月需继续计提跌价准备23-19=4万

会计分录如下:

借:资产减值损失 40000

贷:存货跌价准备 40000

税务处理 :两次计提的资产减值损失需在2021年度汇算清缴时作纳税调整增加处理。

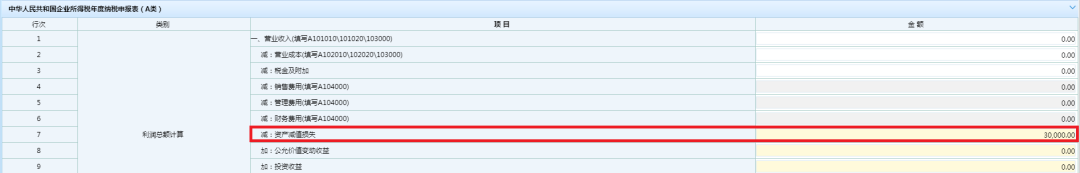

1. 中华人民共和国企业所得税年度纳税申报表(A类)主表第7行“资产减值损失”填列70000

2.《纳税调整项目明细表》(A105000)第33行第1列“账载金额”填列70000,同行次第3列“调增金额”自动显示70000

3.中华人民共和国企业所得税年度纳税申报表(A类)主表第15行“纳税调整增加额”自动显示70000

情形三:假设该商品未处理,但至2021年12月市场公允价值为24万。

甲公司2021年12月需冲回跌价准备24-23=1万

会计分录如下:

借:存货跌价准备 10000

贷:资产减值损失 10000

税务处理 :资产减值损失按借方余额在2021年度汇算清缴时作纳税调整增加处理。

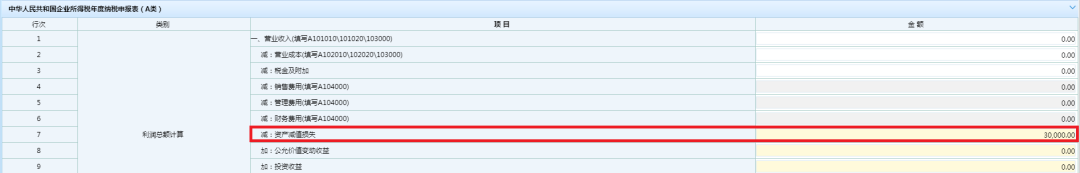

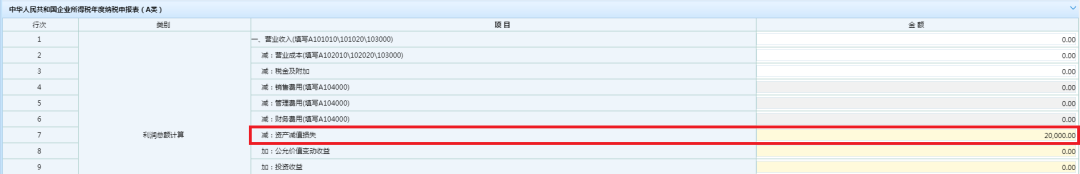

1. 中华人民共和国企业所得税年度纳税申报表(A类)主表第7行“资产减值损失”填列20000

2.《纳税调整项目明细表》(A105000)第33行第1列“账载金额”填列20000,同行次第3列“调增金额”自动显示20000

3.中华人民共和国企业所得税年度纳税申报表(A类)主表第15行“纳税调整增加额”自动显示20000

情形四:假设该商品2021年未处理,至2021年12月市场公允价值未再发生变动,2021年汇算清缴已按(一)调整,2022年2-12月该商品市场公允价值为18万。

甲公司2022年2月需计提跌价准备23-18=5万

会计分录如下:

借:资产减值损失 50000

贷:存货跌价准备 50000

税务处理 :2022年2月计提的资产减值损失需在2022年度汇算清缴时作纳税调整增加处理。

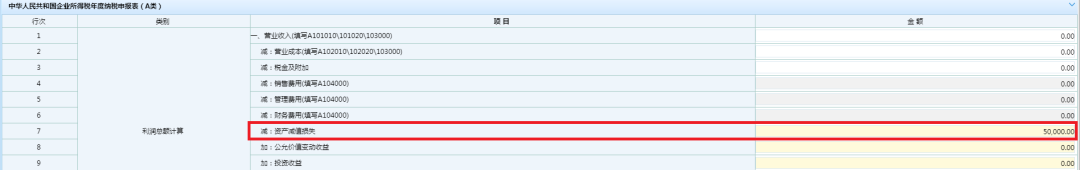

1. 中华人民共和国企业所得税年度纳税申报表(A类)主表第7行“资产减值损失”填列50000

2.《纳税调整项目明细表》(A105000)第33行第1列“账载金额”填列50000,同行次第3列“调增金额”自动显示50000

3.中华人民共和国企业所得税年度纳税申报表(A类)主表第15行“纳税调整增加额”自动显示50000

情形五:假设该商品2021年未处理,至2021年12月市场公允价值未再发生变动,2021年汇算清缴已按(一)调整,2022年2-12月该商品市场公允价值为24.5万,至2022年底该商品依旧未处理。

甲公司2022年2月需计提跌价准备24.5-23=1.5万

会计分录如下:

借:存货跌价准备 15000

贷:资产减值损失 15000

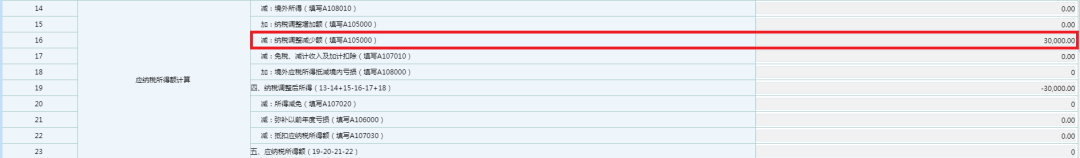

税务处理 :2022年2月冲回的资产减值损失需在2022年度汇算清缴时作纳税调整减少处理。

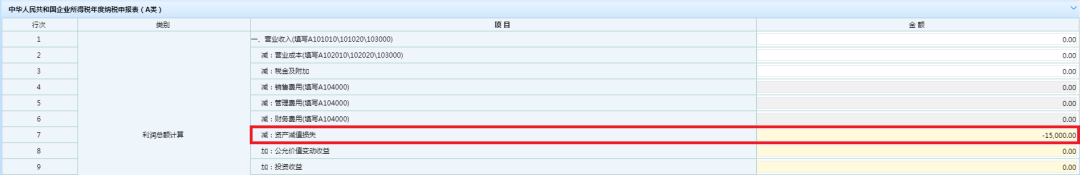

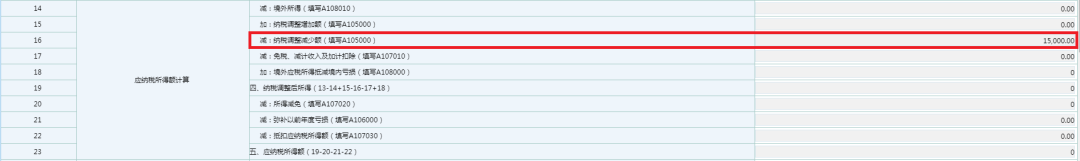

1. 中华人民共和国企业所得税年度纳税申报表(A类)主表第7行“资产减值损失”填列-15000

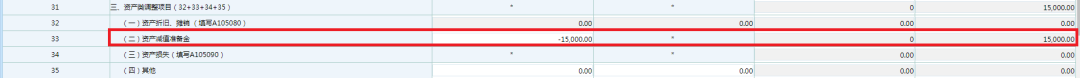

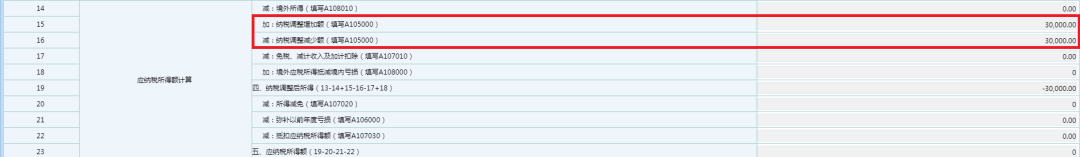

2.《纳税调整项目明细表》(A105000)第33行第1列“账载金额”填列-15000,同行次第4列“调减金额”自动显示15000

3.中华人民共和国企业所得税年度纳税申报表(A类)主表第16行“纳税调整减少额”自动显示15000

情形六:假设该商品至2021年12月市场公允价值未再发生变动,但2021年12月发生盘亏,责任人赔偿1万元。

会计分录如下:

借:银行存款 10000

营业外支出 253800

存货跌价准备 30000

贷:库存商品 260000

应交税费——应交增值税(进项税额转出) 33800

税务处理 :2021年5月计提的资产减值损失需在2021年度汇算清缴时作纳税调整增加处理。

允许税前扣除的损失金=26+3.38-1=28.38万

会计上计入损益的存货损失金=26-3+3.38-1=25.38万

该项资产损失的税会差异为3万元(即资产计税基础29.38万元与资产账面价值26.38万元的差额),通过资产损失申报表进行纳税调减处理。

1. 中华人民共和国企业所得税年度纳税申报表(A类)主表第7行“资产减值损失”填列30000

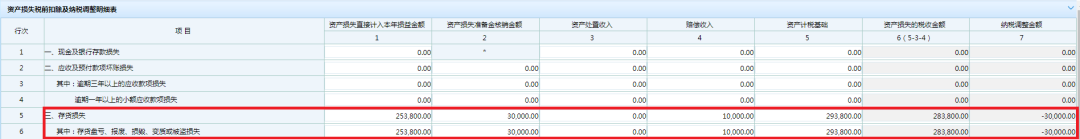

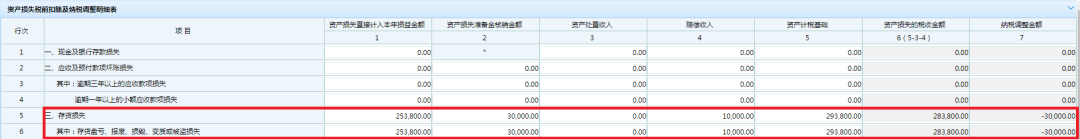

2.《资产损失税前扣除及纳税调整明细表》(A105090)第5行及第6行第1列253800、第2列30000、第4列10000、第5列293800、第6列283800、第7列自动显示-30000

3.《纳税调整项目明细表》(A105000)第33行第1列“账载金额”填列30000,同行次第3列“调增金额”自动显示30000,第34行第4列自动显示30000

4.中华人民共和国企业所得税年度纳税申报表(A类)主表第15行“纳税调整增加额”自动显示30000,第16行“纳税调整减少额”自动显示30000(因该资产在当年度即处理,计提的资产减值损失对 2021年度实际纳税调整影响为0)

情形七:假设该商品2021年未处理,且至2021年12月市场公允价值未再发生变动,2021年汇算清缴已按(一)调整,2022年2月该商品发生盘亏,责任人赔偿1万元。

会计分录如下:

借:银行存款 10000

营业外支出 253800

存货跌价准备 30000

贷:库存商品 260000

应交税费——应交增值税(进项税额转出) 33800

税务处理 :允许税前扣除的损失金=26+3.38-1=28.38万

会计上计入损益的存货损失金=26-3+3.38-1=25.38万

该项资产损失的税会差异为3万元(即资产计税基础29.38万元与资产账面价值26.38万元的差额),应当进行纳税调减处理。

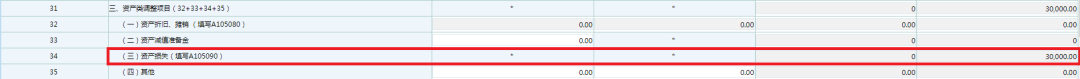

1.《资产损失税前扣除及纳税调整明细表》(A105090)第5行及第6行第1列253800、第2列30000、第4列10000、第5列293800、第6列283800、第7列自动显示-30000

2.《纳税调整项目明细表》(A105000)第34行第4列自动显示30000

3.中华人民共和国企业所得税年度纳税申报表(A类)主表第16行“纳税调整减少额”自动显示30000

因计提减值准备与实际损失跨年度发生,2021年计提减值准备纳税调增的30000元,在2022年损失发生时予以税前扣除,纳税调减30000元。

(四)总结

1. 计提的资产减值损失在当年度汇缴时,通过《纳税调整项目明细表》(A105000)第33行作纳税调增处理。

2. 转回的资产减值损失在转回年度通过《纳税调整项目明细表》(A105000)第33行作纳税调减处理,以前年度计提减值损失的资产在实际损失发生年度通过填报《资产损失税前扣除及纳税调整明细表》(A105090)对税会差异作纳税调减处理。